日本銀行が我が国における物価上昇率の目標を2%に設定する背景には、30年もの長期にわたって続いたデフレからの脱却と、その後の経済成長、そして物価の安定を実現するという政策的意図があります。

具体的には、持続的な物価上昇によって企業が収益を確保しやすくなり、それが賃金上昇へとつながることで家計の購買力を高め、需要と供給の好循環を形成することが期待されています。

また、2%という水準は米国や欧州をはじめとする主要先進国の中央銀行が共通して採用する国際的な基準でもあり、日本銀行がこの目標を掲げることは政策の信頼性を担保するうえでも重要な課題でもあります。

さらに、インフレ率がゼロに近い状況では景気後退時に金利引き下げ余地が乏しくなるため、ある程度の物価上昇を維持することは金融政策の運営を柔軟にし、景気変動に対応する余力を確保すると言う意味も持っています。

こうした観点から踏まえて、低すぎればデフレの再燃リスクを招き、高すぎれば家計や企業活動に不安定さをもたらす中で、2%は国際的基準との整合性と国内経済の安定性を両立する均衡点として位置づけられているのです。

そこで今回は、日本の物価上昇率がなぜ2%に設定されているのかについて少し掘り下げて考えていきたいと思います。

日本が「物価上昇率(インフレ率)の目標を2%」に設定している理由

デフレ脱却のため

- 日本は1990年代以降、長期にわたりデフレ(物価が下がり続ける状態)に苦しんできました。

- デフレになると、企業は値上げできず利益が減る → 給与が上がらない → 消費が減る → さらに物価が下がる、という悪循環に陥ります。

- これを断ち切るために、物価を緩やかに上昇させる(インフレ)環境が必要とされました。

国際的な目標水準との整合性

- アメリカのFRBや欧州中央銀行(ECB)など、先進国の中央銀行は2%程度のインフレ目標を共通の基準にしています。

- 2%程度であれば、物価が安定していると見なされつつ、緩やかに経済が成長している状態と考えられるためです。

- 日本も国際的な基準に合わせることで、金融政策の信頼性を高めています。

価格と賃金の安定的な上昇を促すため

- 年2%程度の物価上昇があると、企業は価格転嫁しやすく、利益を確保できます。

- 利益が出ることで賃上げ余地が生まれ、働く人の所得も増えやすくなります。

- 物価と賃金が一緒に緩やかに上がることで、生活水準も維持しながら経済成長が持続可能になります。

デフレやゼロインフレでは経済が停滞する

- 物価上昇がゼロに近いと、企業は値上げできず、賃金も上がりにくいです。

- 一方で、ある程度のインフレがあると、企業は値上げでき、その分を賃上げにつなげやすくなります。

- 2%というのは「過度なインフレ(例えば10%など)」を避けながら、賃金と経済活動を活性化させるためのバランスの良い目標値とされています。

金融政策の有効性を高めるため

- インフレ率がゼロ近辺だと、景気が悪化したときに日銀が金利を下げようとしても、すぐ「ゼロ金利」にぶつかり、金融政策の余地がなくなります。

- 適度なインフレがあると、名目金利をある程度高めに保てるため、景気悪化時には金利引き下げで景気刺激が可能になります。

つまり、日本が2%の物価上昇率を目指すのは、経済の安定と成長を促進し、デフレからの脱却を図るための戦略的な選択であると言えます。

デフレとは?

前項でもお伝えしたように、デフレ(デフレーション)が諸悪の根源のように考えられておりますが、そもそもデフレとは何なのか、どのようなメカニズムで起こるのかについて詳しく見て行きたいと思います。

デフレとは、物価が持続的に下落する経済現象を指します。これは、モノやサービスの価格が全体的に減少し、貨幣の価値が相対的に上昇する状態の事を言います。

デフレのメカニズム

デフレが発生する主な原因は、需要の減少です。経済が不況に陥ると、消費者や企業の支出が減少し、商品やサービスの需要が供給を下回ります。この状況では、企業は売上を確保するために価格を引き下げざるを得なくなります。結果として、物価が下がり続ける「デフレスパイラル」が生じることがあります。このスパイラルでは、物価の下落が企業の利益を圧迫し、賃金の減少や雇用の喪失を引き起こし、さらに消費が減少するという悪循環が発生します。

① 需要の減少 → 景気の不安や将来への不安から、消費者が支出を控える。

② 価格の低下 → 売上を確保するために企業が価格を下げる。

③ 利益の減少 → 値下げにより利益が減り、企業の体力が低下。

④ 雇用・賃金の減少 → コスト削減のために賃金を下げたり、雇用を減らす。

さらなる需要減少起こり所得が減った消費者はさらに支出を控えるという悪循環が発生。

デフレの影響

デフレは短期的には消費者にとって有利に見えることがありますが、長期的には経済成長を阻害し、実質的な負債負担を増加させるリスクがあります。物価が下がると、借金の実質的な負担が重くなり、消費者は支出を控えるようになります。これにより、経済全体が縮小し、さらなるデフレを引き起こす可能性があります。

このように、デフレは経済にとって非常に厄介な現象であり、日本銀行は物価の安定を図るために様々な金融政策を講じる必要があります。

日本のデフレの歴史的背景(失われた30年)

日本のデフレには長い歴史的な背景があります。とくに1980年代後半以降の経済状況と政策の流れを理解することが重要です。

バブル景気~崩壊(1980年代後半~1990年代)

- 1980年代後半、日本は株価・不動産価格が急騰する「バブル景気」を経験。

- 1990年代初頭にバブルが崩壊し、株価・地価が暴落。

- 企業や金融機関が巨額の「不良債権」を抱え、経済全体が長期停滞に入った。

- 企業は借金返済を優先し、設備投資や賃上げを控えるようになった。

失われた30年(1990年代〜2000年代)

- バブル崩壊後、物価は上がらずむしろ下がる傾向に。

- 政府と日銀は景気刺激策を打ったが効果が弱く、ゼロ金利政策や量的緩和が続いた。

- 銀行の貸し渋り・貸しはがしによって企業活動がさらに縮小。

- 賃金は上がらず、消費者も「物を安く買う」ことを重視する傾向が強まった。

グローバル化とデフレ圧力

- 1990年代後半以降、中国や新興国の安価な製品が大量に日本に流入。

- 国内企業は価格競争に巻き込まれ、利益確保のため人件費抑制や非正規雇用の拡大を進めた。

- これにより国内の購買力が伸びず、デフレ傾向が固定化した。

金融危機と経済停滞(1997年以降)

- 1997年のアジア通貨危機、日本国内の金融破綻(北海道拓殖銀行・山一證券など)で不況が加速。

- 消費税の引き上げ(1997年に3%→5%)も景気後退に拍車をかけた。

- 物価下落が続き、「デフレ宣言」(2001年)が政府から出されるほど深刻化。

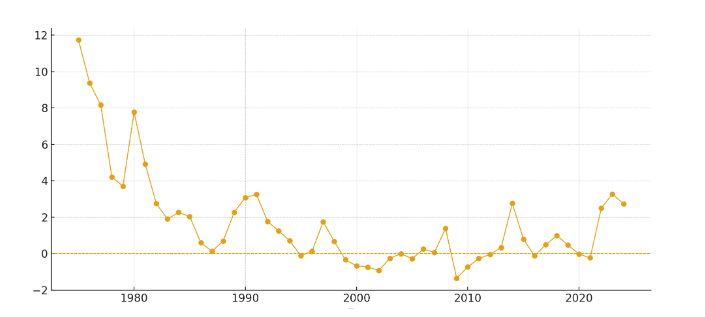

アベノミクスと2%目標(2013年以降)

- 2013年以降、安倍政権と日銀(黒田総裁)の下で「2%のインフレ目標」が掲げられる。

- 大規模な金融緩和で円安・株高を誘導し、デフレ脱却を目指した。

- ただし、賃金の伸びが十分でなかったため、本格的なデフレ脱却には時間がかかった。

最近の動き(2020年代)

- コロナ禍で一時的に需要が減少したが、2022年以降はエネルギー・食料価格の高騰や円安で物価上昇。

- しかしこれは「コストプッシュ型インフレ(輸入品価格の上昇)」であり、賃金と連動した安定的なインフレとは異なる。

- 日本が目指すのは「賃金と物価がバランスよく上がるインフレ」で、まだ課題は多い。

日本のデフレは バブル崩壊後の資産価格暴落 → 企業・金融機関の不良債権問題 → 消費・投資の停滞 → グローバル競争 → 賃金停滞 という流れの中で定着しました。

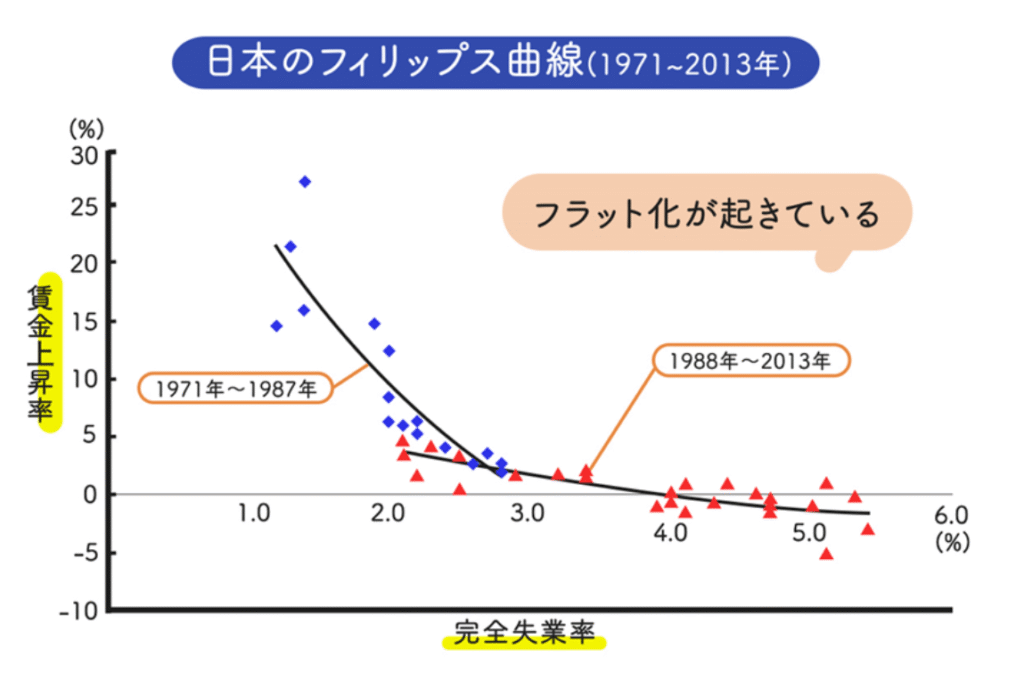

鍵となる「フィリップス曲線」とは?

フィリップス曲線とは、経済学において物価上昇率(または賃金上昇率)と失業率の間に見られる逆相関関係を示す理論です。1958年にニュージーランドの経済学者アルバン・ウィリアム・フィリップスが提唱しました。

曲線が示す関係

この曲線は、縦軸に物価上昇率(または賃金上昇率)、横軸に失業率をとったときに、右下がりの曲線として描かれます。これは、短期的にインフレ率が高い状況では失業率が低下し、逆に失業率が高いときはインフレ率が低下するという「トレードオフ」の関係を意味します。

理論的背景

フィリップス曲線がこのような関係を示す背景には、以下のようなメカニズムがあります。

景気拡大と失業率低下

経済が成長し景気が良くなると、企業は生産を拡大するために多くの労働者を雇い入れようとします。これにより失業者が減少し、失業率が低下します。

賃金上昇と物価上昇

失業率が低下し人手不足になると、企業は人材を確保するために賃金を引き上げることが多くなります。

この賃金上昇は企業のコストとなり、企業は製品やサービスの価格に転嫁することで物価が上昇します。

また、賃金が上がると消費者の購買力も高まり、需要が増加して物価上昇をさらに促進します。

つまり、「失業率を低下させようとすればインフレが発生し、インフレを抑制しようとすれば失業率が高くなる」という関係が短期的に成立すると考えられています。

短期と長期のフィリップス曲線

フィリップス曲線は特に短期的な経済分析において有効であるとされますが、長期的な視点ではその見方が異なります。

短期のフィリップス曲線

政府や中央銀行が景気を刺激する政策(金融緩和など)を行うことで、一時的に失業率を低下させながらインフレ率を高めることができます。

長期のフィリップス曲線

長期的には、フィリップス曲線は垂直になると考えられています。これは、人々がインフレを予想し、期待インフレ率が調整されることで、インフレ率にかかわらず失業率が「自然失業率」と呼ばれる一定の水準に収束するという見解に基づいています。

現代における課題と評価

フィリップス曲線は金融政策の参考にされてきましたが、1970年代にスタグフレーション(高失業率と高インフレが同時に発生する現象)が起こったことで、その安定的な関係性に対する疑問が投げかけられました。この時期の経験から、短期的なフィリップス曲線が常に成立するわけではないことが明らかになりました。

今日でもフィリップス曲線はその有効性について議論がありますが、インフレと失業の関係を考える上での重要なフレームワークとして認識されています。一部の経済学者は、インフレと雇用市場の関連性を理解するための一般的な枠組みとして依然として有用だと考えています。

日本の物価上昇による未来予測

日本の物価上昇に関する未来予測は、現在、デフレからの脱却と持続的なインフレへの移行という歴史的な転換点にあります。多くの経済予測機関や日本銀行の見通しは、一時的なコストプッシュ型インフレ(輸入価格高騰による物価上昇)から、「賃金と物価の好循環」を伴う安定的なインフレ構造への転換に焦点が当てられています。

| 年度 | 消費者物価上昇率(CPI) | 備考 |

|---|---|---|

| 2024年度 | 約2.5% | エネルギー価格の高騰と賃金上昇が影響 |

| 2025年度 | 約1.8% | 4年ぶりに2%を下回る見通し |

| 2026〜2030年 | 平均1.7%前後 | 安定的な推移が見込まれる |

| 2031〜2035年 | 平均1.3%前後 | 高齢化と人口減少の影響が顕在化 |

現状の見通し

日本銀行は、2024年度には前年比2.5~3.0%程度の物価上昇率を想定し、その後も「2%程度」水準を目指す見通しを出しています。しかし、予測には複数の不確実性(原材料価格、為替相場、世界経済など)が絡んでいます。実際、2025年以降のインフレ率は、アナリスト予測で 2026年に約2.10%、2027年に2.20%程度という見方もあります。また、ニッセイ基礎研究所などは、10年スパン(2024~2034年度)での消費者物価上昇率(除く生鮮食品)は 1.7%前後で推移する可能性を示しています。

つまり、物価上昇率が 2%台前半で安定するというのが中期的な見通しとして多く見られています。

物価上昇が続いた場合に予測される変化

| 分野 | 予測できる変化・影響 |

|---|---|

| 賃金・労働 | 企業が物価上昇を価格転嫁する余地ができれば、賃上げの圧力が強まる可能性。 ただし、賃金が物価上昇に追いつかないと実質賃金の目減りを招く。 |

| 消費・家計 | 物価上昇が続くと、可処分所得の伸びが追いつかない世帯では消費を抑制する傾向が出る。 逆に、先買いや準備購買などの行動も。 |

| 投資・企業活動 | 将来的な収益見通しが立てやすくなるなら設備投資や賃上げに動く企業が増える可能性。 しかし、コスト増(原材料・人件費など)に耐えられない企業も出てくる。 |

| 金融政策・金利 | 日銀は金融緩和から正常化にシフトする可能性。利上げや量的緩和縮小の余地。 長期金利(国債利回り)も上昇圧力を受ける可能性。 |

| 為替・輸入物価 | 円安が続けば輸入原材料価格も高止まりする可能性。逆に、円高に振れれば輸入物価上昇を抑えられる。 輸入に依存するエネルギー・資源品目がとくに影響を受けやすい。 |

| 資産・投資 | 現金だと目減りしやすいので、不動産・株式・債券などインフレ耐性のある資産への配分が見直される。 固定利率の債権保有はリスクになる可能性。 |

| 社会・政策対応 | 物価高対策(補助、減税、価格統制など)が政策課題に。 所得格差・生活苦の問題が浮上しやすく、政策圧力がかかる。 |

主なリスクと不確実な要因

① 為替変動 ⇒ 円高/円安が輸入物価や企業収益に直結

② 国際資源価格 ⇒ 石油・天然ガス・穀物などの価格ショック

③ グローバル景気の動向 ⇒ 世界経済の減速や成長鈍化

④ 政策対応 ⇒ 日銀・政府の利上げペース、財政政策、補助金など

⑤ 期待・マインドの変化 ⇒ 国民・企業のインフレ予想がどこに定着するか

つまり、日本の物価上昇は、エネルギーや円安、賃金上昇など複数の要因によって引き起こされています。2025年度以降は物価上昇率が緩やかに鈍化し、安定的なインフレ目標に近づくと予測されています。

一方で、家計負担を軽減するための対策や資産形成が重要となるでしょう。

まとめ

日本が2%の物価上昇率を目標にしているのは、長く続いたデフレから抜け出し、経済を元気にするためです。物価が下がり続けると、人々は「もっと安くなるかも」と買い物を控え、企業も投資や給料アップをためらい、景気が悪くなります。逆に、物価が少しずつ上がると企業の利益が増えて賃金も上がり、消費や投資が活発になるという良い循環が生まれます。

2%という数字は世界的に「ちょうどよい物価の安定」とされる目安で、日本銀行はこの目標を示すことで将来の見通しをわかりやすくし、安心して経済活動ができるようにしているのです。

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/4881dbee.71b547e5.4881dbef.97aedbac/?me_id=1319439&item_id=10003315&pc=https%3A%2F%2Fimage.rakuten.co.jp%2Fcicib%2Fcabinet%2F11786369%2F11793338%2F11949320%2F3.jpg%3F_ex%3D240x240&s=240x240&t=picttext)