令和5年10月1日からスタートするインボイス制度、最も影響を受けるのがフリーランスの皆さまではないでしょうか。

そこで、今回は、フリーランスの皆さまを対象に「インボイス制度」について、少しでもお役に立つ情報をお伝えするとともにインボイス制度についての対策もお話ししたいと考えております。

インボイス制度について

インボイス制度は、事業者が取引ごとに発行する請求書や領収書に、取引内容や消費税額を明記し、それを受け取った側が適切に消費税を控除できるようにする仕組みで、特に軽減税率が導入された際の正確な税額計算や適用を目的としています。

インボイス制度が導入された理由は、消費税の軽減税率制度に対応し、取引における消費税額の正確な把握と適正な税額控除を確保するためです。

「インボイス制度」がスタートする!

大騒ぎになって廃止にでもならないかと期待していた「インボイス制度」ですが、大きく期待を裏切られ残念なことに10月からスタートしてしまいます。

大きな会社と取引を行っておられる方々の中には、すでに取引上泣く泣くインボイス登録をされた方も多くいらっしゃるかと思います。

そもそもインボイス制度は、令和元年10月の消費税率10%引上げの時に改正関連法案として4年後の令和5年10月に消費税引上げと抱き合わせで夜陰に乗じて成立させたものです。

また、遡ること、平成元年4月、当時の竹下内閣で導入された消費税の小規模事業者救済の特例措置として施行された「消費税事業者免税点制度」を見直すことを目的とした制度でもあり、特例措置を廃止させるための前哨戦といったものではないでしょうか。

つまり、消費増税ができない現状、売上1,000万円以下の弱者から今まで取り損ねていた消費税を徴収し、税収を確保することを目的としていると今更ながら考えさせられてしまいます。

そこで、今回はこの「インボイス制度」についての情報を仕入れながら皆さまとともに対策を講じて行ければと考えております。

「インボイス制度」って何ですか?

インボイス制度とは、正式には「適格請求書等保存方式」と言います。漢字10文字の素人には何がいいたいのか分からない感じの名称です。さすが、日本の頂点を担っている霞が関のお役人が考えたネーミングですよね。分かりにくいので、ここから先は「適格請求書等保存方式」を「インボイス制度」と呼ばせていただきます。

まあ、“インボイス”という言葉自体も何の事なのか分かりにくい気はします。インボイスについては後で説明させていただきます。

インボイス制度開始後からは、適格請求書発行事業者(=インボイス番号を税務署に登録した会社または人)に限り、従来使用していた請求書に替えて一定の条件を満たした適格請求書に変更することで取引先(相手方)の消費税仕入税額控除が可能になります。

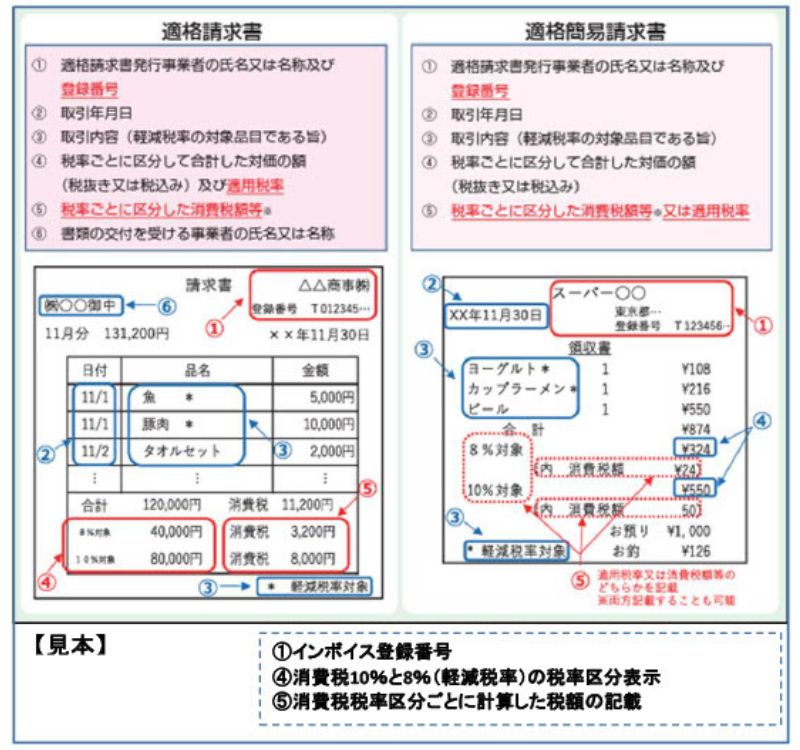

“消費税仕入税額控除”も漢字ばかりで何のことかわからないと思いますので、これも後でご説明いたします。まずは、変更内容についてご説明をさせていただきます。次の表をご覧ください。

10月1日、インボイス制度スタートからは、従来の請求書(領収書も含む)が使えなくなり、替わって見本で示しているような「適格請求書」や「適格簡易請求書」が必要となります。

変更されたのは、「適格請求書」の赤枠①④⑤、ならびに「適格簡易請求書」の赤枠①⑤で、請求書に追加記載が義務付けられております。詳細は『適格請求書等保存方式の概要(国税庁)』をご覧ください。

つまり、売り手が適格請求書発行事業者(以後、登録事業者と言う)でなければ買い手は、仕入れの際に発生した消費税の控除が認められなくなるというものです。

このあたりの詳しい説明に関しては、すでにインターネットなどのさまざまな情報でご理解いただいているものと思いますので、今回、インボイス制度についての詳細は割愛させていただきます。

それよりも、インボイス制度開始後は、登録事業者でなければ、消費税の税額仕入控除ができなくなることにより、売上1,000万円以下の免税事業者、特にフリーランスの人たちがその影響を大きく受けることになります。

そこで、この後の章では、どういった業種の方が影響を受け、どういった業種の方が受けないのかを見ていきたいと思います。ここで言う影響を受ける人とは、売り手である取引先が法人事業者(特に大企業)であることがポイントになってきます。なぜなら買い手である法人事業者側から見れば登録事業者でない者と取引を行うと消費税税額仕入控除ができないことからズバリ、請負を生業とされている業種の方が一番のターゲットになってきます。また、それ以外にも法人との取引はたくさんありますので、今後登録事業者となるか否かで悩んでおられる事業主の皆さまにおきましては、ご自身の取引相手についての整理や準備が必要だと考えます。

インボイス制度の用語

| 仕入税額控除 | 仕入や経費で支払った消費税を課税売上げで受け取った消費税額から差し引くことを言います。 |

| 適格請求書発行事業者 | 税務署に登録した適格請求書を発行できる事業者の事です。 |

| インボイス | 直訳すると「送り状」ですが、ここで言うインボイスは適格請求書発行事業者が発行した「適格請求書」を言います。 |

インボイス制度がフリーランスや個人事業主の皆さまに与える影響は?

まずは、消費税についての基本的なしくみを簡単にご説明いたします。

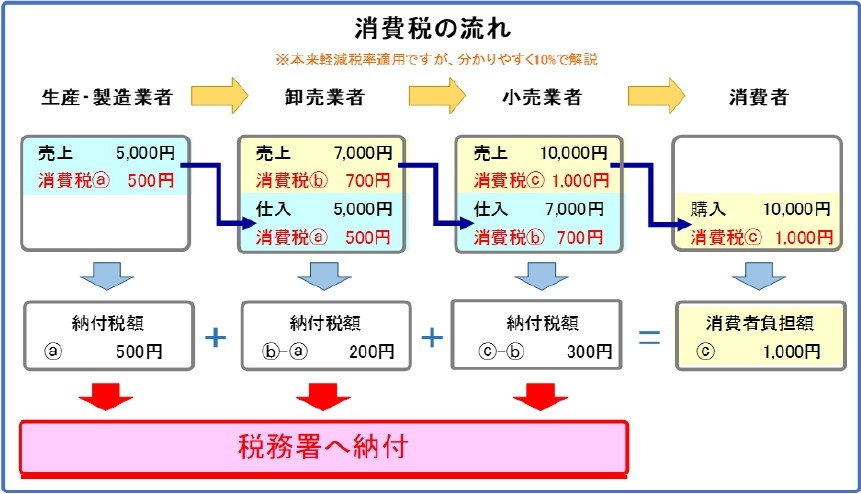

上記の図で消費税の流れを説明いたしますと、消費税の納税額は、取引時に預かった消費税から支払った消費税を引いた差額を納税する仕組みになっています。このように売上にかかる消費税額から仕入にかかる消費税額を差し引いて計算することを「仕入税額控除」といいます。

例えば、課税事業者である小売業者が、課税事業者である卸売業者から7,000円で商品を仕入れ、消費者に10,000円(+消費税1,000円)で販売したとします。小売業者は消費者から、商品代の10,000円と消費税1,000円の合計11,000円を受け取ります。小売業者は仕入れの際に、卸売業者から商品代7,000円+消費税700円を支払っています。消費者から預かった消費税額1.000円から仕入で卸売業者に支払った消費税額700円との差額の300円分が仕入税額控除の対象となります。つまり、実際に小売業者が納める消費税の額は1,000円-700円=300円になります。

このように消費者が負担した1,000円の消費税は、生産・製造業者が納める500円の消費税と卸売業者が納める200円、小売業者が納める300円の消費税の合計額(500円+200円+300円)に一致します。このように、消費者が負担する消費税と事業者が税務署に納付する消費税は原則的に一致するのです。大雑把にこれが消費税の理屈となっているのです。

次にインボイス制度について考えてみましょう。

インボイス制度は、この消費税納付の原則をすべての事業者に実施させるために今まで免税事業者であった売上高1,000万円以下のいわゆる個人事業主やフリーランスへ適格事業者番号(以後、インボイス番号と言う)を割り当てて課税事業者として消費税を納付させることを目的とした制度なのです。また、インボイス制度では、このインボイス番号の交付がない事業者との取引では、今までできていた消費税の額仕入控除が認められなくなり消費税納付額がその分多く支払わなければならなくなります。つまり、インボイス番号の登録がない免税事業者の消費税を肩代わりしないといけなくなるのです。

このために、インボイス制度が導入されると、買い手である課税事業者は仕入税額控除をするために売り手にインボイスの交付を求めて来るでしょう。それを拒めば取引停止となる可能性も考えなくてはいけないでしょう。

このような状況を考えれば、現在、まだ免税事業者のままでいる個人事業主やフリーランスの皆さまにおきましては、取引先との力関係の中、取引停止など不利益な状況に陥る可能性が出てくるかも知れません。いや、既にそのような状況にいらっしゃる方もいるのではないでしょうか。したがって、そのような不利な立場にならない為にもインボイス登録を行うかどうかについての経営判断が必要となってくるものと思われます。

これらインボイス制度の内容につきましては、現在、免税事業者である個人事業主とフリーランスの皆さまが大きく影響を受ける税制改正になります。ザックリとで結構ですので、ご理解いただければ幸いかと思っております。

今後も引き続き「インボイス制度」については、様々な角度から掘り下げて発信して参りますので、よろしくお願いいたします。

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/4881dbee.71b547e5.4881dbef.97aedbac/?me_id=1319439&item_id=10003315&pc=https%3A%2F%2Fimage.rakuten.co.jp%2Fcicib%2Fcabinet%2F11786369%2F11793338%2F11949320%2F3.jpg%3F_ex%3D240x240&s=240x240&t=picttext)